Giovanni Pagliardi, chercheur associé à l’ESSEC Business School, et François Longin, Professeur de Finance, partagent des recherches sur 32 pays afin de décrire les différents concepts de risque politique et de risque de politique économique et de fournir un outil décisionnel révolutionnaire pour les fonds d’investissement international et de développement.

___

Quand le risqué est élevé, nous y allons prudemment – mais quel risque ?

Imaginez que vous êtes un investisseur, un gouvernement, un trader, une entreprise – et vous avez dix milliards de dollars à investir. Vous prenez deux pays – la France et la Turquie – le premier classé parmi les meilleurs au monde en termes de stabilité politique, et le dernier, une victime d’un coup d’Etat récent, de tensions internes et de troubles avec la Syrie voisine qui menace ses frontières. La question est la suivante : avec lequel vous sentiriez vous plus à l’aise ? Dans lequel investiriez vous les dix milliards que vous avez gagnés durement ? Instinctivement, la réponse serait probablement la France.

Certes, le Turquie présente un niveau de risque politique incroyablement élevé – avec une incertitude à long terme et ses problèmes actuels, il est facile de comprendre pourquoi – et apparait par conséquent parmi les derniers pays dans le classement des risques politiques internationaux de The Economist Intelligence Unit. En ce qui concerne la France, l’écart est énorme. Cependant, avec une position à mi-chemin dans les classements qui concernent le risque lié à la politique économique, la Turquie a un meilleur rendement que la France. Alors, qui choisissez-vous pour investir et récolter des bénéfices ? La même question a vraisemblablement été posée à l’Espagne dans la période 2014-2016, lorsque le pays a été confronté à de fortes turbulences politiques et à des difficultés à former un gouvernement stable. Comme indiqué dans un récent article de Bloomberg, l’Espagne durant ces mêmes deux années a surperformé la zone Euro en matière de croissance du PIB et cela malgré les turbulences politiques. Pourquoi ? En raison des réformes économiques efficaces mises en œuvre dans le pays.

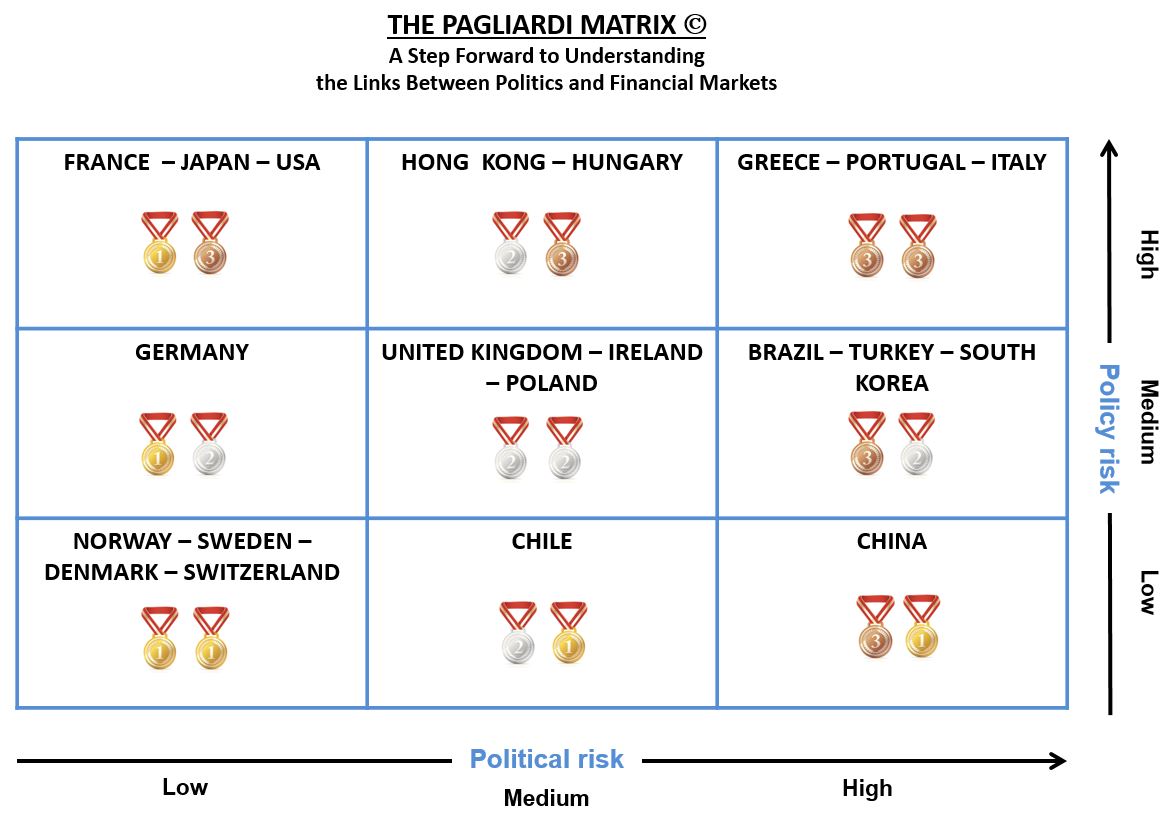

De nouveaux travaux réalisés sur un échantillon de trente-deux pays par le chercheur Giovanni Pagliardi suggèrent que de telles décisions méritent une réflexion approfondie avant d’être faites. Il démêle les différents concepts de risque politique et de risque lié à la politique économique, le premier se rapportant à l’instabilité du gouvernement, à l’accès à l’information, à la transparence et au risque d’événement politique, et le dernier se référant à la mise en œuvre effective des réformes économiques par le gouvernement que ce soient de bonnes ou de mauvaises réformes économiques pour l’économie du pays. Il fournit la preuve que ces deux sources de risque au niveau international affichent, étonnamment, une corrélation très faible. Avec les résultats, il a ensuite analysé l’impact de ces deux sources de risque sur le risque de défaut souverain et les co-mouvements des marchés financiers internationaux.

Démêler le risque donne une image surprenante

Les traders, les économistes, les politiciens et les organismes et organisations internationales aimeraient avoir quelque chose de tangible à retenir quand ils sont sur le point de prendre de lourdes décisions d’investissement ou d’aide au développement. Cette fois-ci, cela semble être le cas : en mesurant et en comparant le risque politique et le risque lié à la politique économique.Le leitmotiv de Giovanni Pagliardi pour sa recherche a été déclenché par la prise de conscience que personne n’avait autrefois délimité ces deux sources de risque ou donné des définitions précises de ces risques. En effet, si le risque politique et le risque lié à la politique économique ne sont pas différenciés et si seule une véritable politique plus générale affectant les marchés financiers est envisagée, cela signifie implicitement que le risque politique et le risque lié à la politique économique ont le même impact sur les marchés financiers.

Cependant, un résultat surprenant qui renforce ses conclusions et la nécessité de démêler ces deux sources de risque, c’est qu’elles ont un impact très différent sur le monde de la finance. Le risque politique est très pertinent pour expliquer les co-mouvements boursiers internationaux, alors que le risque lié à la politique économique ne joue aucun rôle à cet égard. Toutefois, contrairement au risque politique, le risque lié à la politique économique présent un pouvoir prédictif élevé en ce qui concerne le risque de défaut souverain. Prendre les deux risques en considération et dissocier les deux peut nous aider à plonger dans une incertitude liée à la situation politique actuelle, aux événements et peut réapparaitre avec une vision plus claire et plus fidèle de la situation permettant de prendre une décision et de baser nos investissement, nos paris et les décisions politiques.

Des politiques, de l’incertitude et de la finance

C’est important. Exceptionnellement dans un monde d’aujourd’hui marqué par le Brexit, par le refroidissement des relations américano-russes, par les prochaines élections en France et en Italie et la transition de la Chine vers ce que certains d’entre nous pourrait appeler la “démocratie pleine”. Pour les décisions politiques, les questions institutionelles et les réformes politiques sont souvent évalués en fonction de l’impact qu’elles ont sur les marchés financiers.

En effet, on pense généralement que le risque politique est le principal aspect affectant le risque de défaut souverain. Par conséquent, un intervenant peut penser qu’une détérioration de la situation institutionnelle du pays A par rapport au pays B ou la faiblesse du gouvernement A par rapport au gouvernement B peut être associé à une divergence future de la probabilité de défaut évaluée par le marché de ces deux pays.

Les résultats de la recherche de Giovanni Pagliardi montrent : les différences de risque politique actuel n’affectent pas les différences futures des écarts de CDS (crédit default swap) – c’est le risque lié à la politique économique qui peut prédire jusqu’à une année les différences futures liées aux écarts de CDS pour certains pays. En outre, la politique économique semble beaucoup plus pertinente que beaucoup d’autres variables macroéconomiques telles que la croissance du PIB, l’inflation, les taux d’intérêt et le chômage. D’un autre côté, le risque politique est crucial pour expliquer les mouvements internationaux des marchés boursiers : des paires de pays à risque politique semblable se déplacent ensemble, alors que le risque lié à la politique économique ne joue aucun rôle.

Des avantages – pour tous

Les avantages de cette recherche et d’un modèle ultérieur – la matrice de Pagliardi – sont multiples. Les professionnels du secteur financiers, les économistes, les politiciens et les organisations internationales peuvent évaluer et prévoir avec plus de précision quels pays deviennent plus risqués et ont une probabilité de défaut plus élevée par rapport à d’autres pays en examinant leur risque lié à la politique économique. Leurs décisions sur les pays dans lesquels investir peut être façonnés en conséquence. Le travail de Giovanni Pagliardi teste également la stratégie de négociation des paires au niveau international, montrant que les rendements sont fortement influencés par sa variable de risque politique. Les traders et les investisseurs peuvent donc mieux définir la stratégie pour optimiser le succès.

Une leçon essentielle : ignorer les écarts de risque politique et de risque lié à la politique économique conduirait à des conclusions totalement fausses sur la relation entre la politique et la fiance et l’impact de la première sur cette dernière. Plutôt que de supposer que « lorsque le risque est élevé, il faut être vigilant », il est plus sage de se demander quel risque est présent avant d’investir nos dix milliards.