On s’en souvient, l'euro a été créé en Janvier 1999, suite à une décision prise en 1991 (le Traité de Maastricht). La nouvelle monnaie avait bien sûr besoin d'une banque centrale et ainsi fut créée la Banque Centrale Européenne (BCE), basée à Francfort, place financière importante dans une Allemagne très attachée à la stabilité des prix. A ce jour, la Zone Euro compte 19 pays ayant décidé d'adopter l'euro comme monnaie légale. La région couvre 340 millions d'habitants, contre 319 millions d'habitants aux États-Unis. La part de l’UE dans le PIB mondial équivaut à 12,2%, comparativement à 16,1% pour les États-Unis et 16,3% pour la Chine (chiffres ajustés pour la PPA).

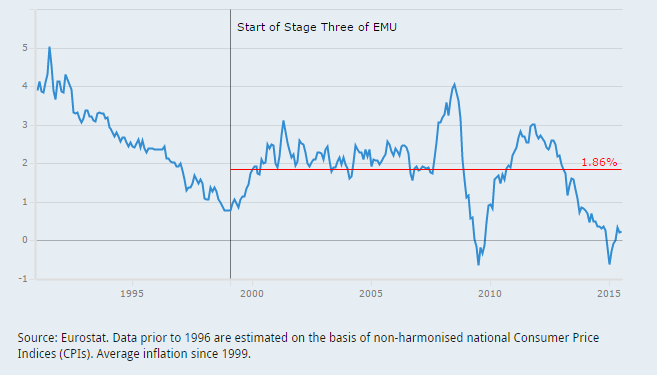

L'objectif primordial de la BCE, comme indiqué dans l'article 127 (1) du Traité sur l'Union Européenne, est de maintenir la stabilité des prix dans la zone euro. Cet objectif a été interprété comme le maintien du taux d'inflation « en dessous mais proche des 2% ». Calculé depuis la création de l’euro, le taux d'inflation moyen de la zone euro est de 1,86%, finalement assez proche de sa cible. Sans surprise, la volatilité du taux d'inflation a augmenté de façon significative après 2007 (Figure 1).

Figure 1. Taux d'inflation de la Zone euro, 1999 au 2015

La période de 1999 à 2007 a été caractérisée par une certaine stabilité macroéconomique. Dans tous les pays développés les fluctuations économiques étaient faibles et de petits ajustements dans les taux d'intérêt à court terme permettaient aux banques centrales de maintenir les économies sur des trajectoires de croissance stable. Comme beaucoup d'autres banques centrales, la BCE a suivi la politique dite du "lay against the wind", élevant son taux d'intérêt directeur lorsque l'activité économique était forte, et en le diminuant pendant les phases de ralentissement. Une telle politique, basée sur le contrôle du taux d’intérêt, n’engendrait que de petites fluctuations de la «base monétaire », soit l’ensemble des obligations enregistrées au passif du bilan de la BCE, notamment des réserves constituées par les banques commerciales auprès de la banque centrale.

La crise financière globale qui a frappé l'économie mondiale en 2008 a mis à l’épreuve, pour la première fois, la BCE et l'euro.Après 2009 les Etats-Unis et les économies émergentes guérirent lentement leurs blessures, la zone euro entama une nouvelle crise, essentiellement portée par les difficultés rencontrées par certains Etats membres à financer leur dette publique. Tout commença au début de l’année 2010 lorsque les tensions sur le marché des bons du trésor grecs se propagèrent rapidement vers l'Espagne et le Portugal, pendant que l'Irlande devait faire face à l'éclatement de la bulle du marché du logement et à l'effondrement de son secteur bancaire.

Dès lors, la nouvelle crise posa deux alternatives : 1) la fin de l'euro et le retour aux monnaies nationales; ou 2) la poursuite de l'euro moyennant une toute nouvelle organisation de la politique monétaire dans la zone euro, avec de nouvelles missions pour la BCE, un rôle renforcé dans la poursuite de la stabilité financière, et davantage de responsabilités pesant sur les autorités nationales pour maintenir l’équilibre des finances publiques. Il est clair aujourd'hui que les Européens ont opté pour la seconde alternative, en devant toutefois faire des choix difficiles.

Pendant la crise, parfois les objectifs de stabilité financière, de stabilité des prix et de soutien de l'activité économique étaient alignés, et parfois non. La BCE a dû tantôt privilégier la stabilité financière, tantôt la stabilité des prix.

Dès le début de la Grande Récession, la BCE fut obligée de renoncer à l’orthodoxie des faibles ajustements de la base monétaire. Après l'effondrement de Lehman Brothers en Septembre 2008, beaucoup d’investisseurs commencèrent à douter de la solidité des banques commerciales européennes, et refusèrent de porter la dette privée de court terme de ces institutions. Le risque d’illiquidité montait dangereusement, touchant sans discrimination les banques commerciales fragiles et moins fragiles. A ce moment la BCE, alarmée par l’augmentation du taux d’intérêt interbancaire, a réussi à rétablir une situation normale en se livrant à plusieurs opérations de refinancement à plus long terme (de six mois d'abord, puis d’un an), soit en prêtant des liquidités aux banques sans restriction de volume à priori. Pour la première fois depuis sa création, la BCE a assoupli sa politique de gestion conservatrice de la base monétaire, s’autorisant des opérations de refinancement massives. Pour le dire succinctement, la BCE a conclu que la stabilité financière prévalait sur la stabilité des prix, ou qu’il ne pouvait pas y avoir de stabilité des prix si le système bancaire s’effondrait.

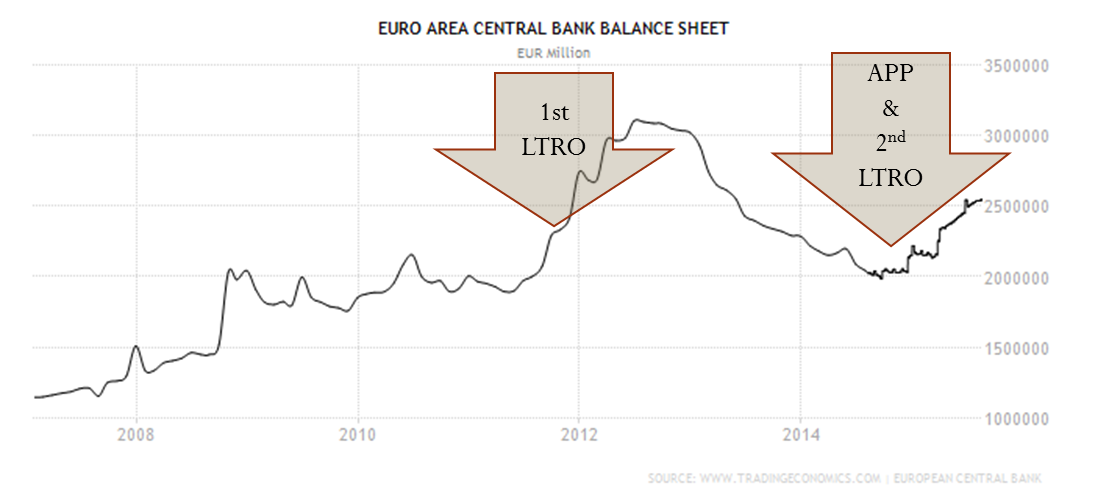

Des mesures du même type, mais encore plus puissantes, ont été mises en œuvre en Décembre 2011 et Janvier 2012. Dans le contexte de la crise prolongée dans la zone euro, quand pointe le spectre du défaut de paiement de la part de la Grèce, de nombreux pays d'Europe du Sud connaissent des difficultés majeures pour refinancer leur dette publique. En particulier, la situation des dettes espagnole et italienne était très préoccupante, avec des taux d'intérêt sur les bons du Trésor à 10 ans atteignant les 7%. La BCE s’engagea dans deux opérations de refinancement à long terme (LTRO), fournissant 1.000 milliards d'euros aux banques à un taux d'intérêt très bas, doublant ainsi la base monétaire existante. A première vue, la mesure semblait fonctionner, certaines banques ont utilisé les fonds pour acheter des obligations des Etats en difficulté. Mais l’embellie n’a pas duré longtemps. D’ailleurs plusieurs banques remboursèrent les prêts initiaux par anticipation, et la base monétaire diminua à nouveau (voir Figure 3).

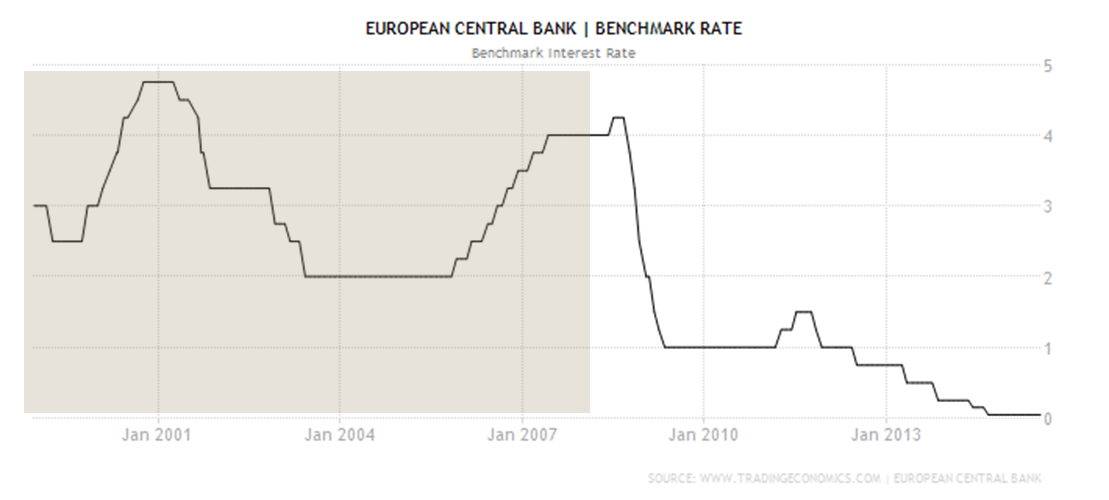

Le principal instrument de la politique monétaire de la BCE, soit le taux d'intérêt sur les prêts de refinancement à sept jours, a été progressivement abaissé : à partir d'un pic de 4,25% en juillet 2007, il décline à 0,25% en novembre 2013, puis à 0% en septembre 2014 (Voir la figure 2). Depuis deux ans la BCE se trouve donc dans la situation délicate du « taux zéro », où son « arme » principale se retrouve sans munition. Plus encore, la Banque s’est engagée en juillet 2013 à maintenir le taux cible à des niveaux très bas "aussi longtemps que nécessaire". Par ailleurs, depuis mai 2014, les réserves excédentaires placées dans la facilité de dépôt de la BCE sont rémunérés à des taux d'intérêt négatifs (abaissés à -0,20% depuis Septembre 2014). Dans le même temps, les perspectives économiques de la zone euro demeuraient sombres (la croissance dans l'EE en 2014 n’a été que de 0,8% selon Eurostat) et, le pire de tout, le niveau des prix a baissé (pas seulement à cause de la chute des prix de l'énergie).

Figure 2. Principal taux directeur de la BCE (refinancement à 7 jours), 1999-2015

Le tournant de stratégie de la BCE survient vraiment à l'automne 2014. La base monétaire de la BCE était alors d'environ 2.000 milliards d'euros. Avec les taux d'intérêt courts à zéro et la déflation menaçante, la BCE décide d’adopter la gestion proactive de la base monétaire. En particulier, Mario Dragi a mit en place l'objectif d'augmenter la base monétaire de 1000 milliards d'euros (environ 50% du stock en vigueur).

Pour ce faire, la BCE a lancé une nouvelle vague de LTRO ciblés en contrepartie d’un accroissement des crédits, et un programme d'achat d'actifs (APP) consistant en l'achat d'environ 50 milliards d'euros par mois en obligations publiques (à partir de janvier 2015) et à environ 10 milliards d'euros par mois dans des actifs privés, normalement jusqu'en Septembre 2016. L'APP est inspiré par le programme de Quantitative Easing (QE) mis en œuvre par la Banque d'Angleterre et la Fed (la banque centrale américaine) à la suite de la Grande Récession de 2007-2009. Par exemple, aux États-Unis, de 2009 à 2014, la Fed a acheté environ 3,5 milliards de dollars sur des obligations du trésor à long terme et des obligations des agences de refinancement hypothécaire.

Figure 3. La base monétaire au bilan de la BCE, de 2008 à 2015

Si les LTROs sont mises en œuvre à l'initiative des banques commerciales, qui peuvent emprunter ou non à la Banque centrale, les achats d’actifs sont naturellement du fait de la Banque Centrale donc sous son contrôle direct. Certains ont assimilé à tort les programmes d'achats d'obligations publiques au mécanisme de « planche à billets » ayant conduit à des épisodes de forte inflation dans les années 70. A cette époque les banques centrales n’étaient pas réellement indépendantes et les gouvernements utilisent de manière discrétionnaire la monétisation de la dette comme un moyen de financer leurs dépenses excessives. Aujourd'hui, seule la BCE a l'initiative de l'achat d’obligations, dans une période de très faible inflation, selon des règles strictes, alors que les déficits publics sont sous contrôle (2,6% du PIB dans lazone euro dans le premier trimestre de 2015).

Les achats d'actifs en masse par la BCE pourraient engendrer plusieurs résultats positifs. De façon évidente, des taux d’intérêt à long-terme plus faibles devraient stimuler l'investissement privé. La faiblesse des taux à long terme est également bénéfique pour les gouvernements qui seront en mesure de refinancer leurs dettes dans des conditions plus avantageuses. Avec la hausse des réserves, les banques devraient assouplir les conditions de crédit et accorder plus de crédits. Quelle que soit la perspective théorique, qu’elle soit monétariste ou keynésienne, l'augmentation de la base monétaire ne peut conduire qu’à une inflation plus élevée, s’opposant ainsi aux tendances déflationnistes observées en 2014-2015. En réalité, immédiatement après l'annonce du programme d'achat d'actifs de la BCE, et alors que les Etats-Unis clôturaient leur propre programme, l'euro s’est déprécié par rapport au dollar, enclenchant des effets positifs sur la balance des paiements de la zone euro. Certaines améliorations des conditions de l'offre de crédit ont également été enregistrées.

Cependant, le QE n’est certainement pas une politique sans risque, et les expériences de la Réserve fédérale américaine et la Banque d'Angleterre sont trop récentes pour tirer une conclusion définitive. Au moment où la BCE décidera de sortir du programme, la vente d'obligations aura un effet négatif sur les taux d'intérêt à long terme et l'activité économique. Une chute dans les prix des obligations pourrait entraîner des pertes importantes pour la Banque centrale qui les détient. Enfin, il y a un risque pour que le QE nourrisse des bulles de prix d’actifs (immobilier, actions, oeuvres d’art, etc.) au lieu de stimuler l'économie «réelle» et contribuer à l'augmentation des prix des biens et services. Toutefois, le programme plus prudent mis en œuvre par la BCE par rapport à la Fed semble être le bon choix, mais la BCE devra être extrêmement vigilante aux éventuels effets indésirables.

La dernière étape importante pour la BCE dont nous voulons parler ici concerne moins la stabilité des prix que la stabilité financière. A la mi-2012, les deux LTRO mis en place en début de l'année avaient échoué à stabiliser les marchés obligataires, et d’ailleurs ce n’était pas leur mission principale. Après une négociation très difficile avec les gouvernements des pays de l’Europe du Sud en mars 2012, l'Allemagne et ses alliés nordiques ont réussi à imposer à tous les pays membres de la Zone euro le « Fiscal Compact ». Il s’agit d’un ensemble de règles, basé sur le modèle de l’ancien Pacte de stabilité et de croissance, visant à garantir de faibles déficits publics (en dessous de 3% du PIB) et une réduction des dettes publiques, pour les faire descendre graduellement sous la barre des 60% du PIB.

Si la BCE avait décidé de soutenir les gouvernements en difficulté avant la signature de ces engagements, cela aurait autorisé le comportement opportuniste des gouvernements peu rigoureux et aurait mis en danger l'ensemble de la construction européenne. Mais une fois le traité ratifié par tous les Etats, la BCE a retrouvé sa capacité d’agir. Dans un discours informel en Juillet 2012, Mario Dragi s’est engagé à «faire tout ce qu’il faudra pour sauver l'euro ». Le lendemain, les taux d'intérêt à long terme sur la dette publique dans tous les pays en difficulté, principalement l'Espagne, le Portugal, l'Italie, l'Irlande et même la Grèce, ont entamé une diminution continue. Le 9 Septembre 2012, la BCE a confirmé les termes d’un éventuel achat d’obligations des gouvernements confrontés à des difficultés d'emprunt, et qui incluaient une supervision de l’Etat en question par le FMI. En brisant la chaîne des anticipations pessimistes auto-réalisatrices, cette mesure n’eut jamais à être mise en œuvre. Avec la chute des taux d'intérêt, tous les pays ont pu placer leurs dettes sur des trajectoires soutenables, et ont retrouvé la confiance des investisseurs. L'Irlande, l'Espagne et le Portugal ont même pu sortir avant terme des programmes d’aide du Fonds européen de stabilité financière.

Egalement dans l’optique d’assurer la stabilité financière de la zone euro, depuis la fin de 2014 la BCE a pris la responsabilité du Mécanisme de Supervision Unique (SSM) qui, à côté du Mécanisme de Résolution Unique (SRM), pose les bases d'une véritable union bancaire dans la zone euro. Il aura fallu deux crises majeures et le quasi-effondrement du secteur bancaire européen pour forcer les décideurs nationaux à libérer leur emprise sur les banques nationales et créer dans le secteur bancaire les conditions d’une concurrence saine.

Enfin, la BCE exhorte systématiquement les gouvernements à entreprendre des réformes structurelles. En Espagne et en Italie, les gouvernements ont adopté des mesures d'accroissement de la flexibilité du marché du travail. Ces réformes vont dans la bonne direction et mériteraient d’être suivies par tous les pays d'Europe du Sud. La politique monétaire peut créer un environnement propice à la croissance, principalement par la protection de la stabilité des prix, mais ne peut pas être un substitut à la flexibilité des prix et à la mobilité des facteurs qui sont les ingrédients clés de la croissance.

Quelles leçons pouvons-nous tirer en observant les actions de la BCE au cours des sept dernières années, depuis l'éclatement de la bulle immobilière aux États-Unis et le début de la Grande Récession, en passant par la crise des dettes publiques, jusqu'à aujourd'hui alors que la zone euro se redresse lentement ?

- Pendant les deux crises successives, la BCE est apparue comme l'une des institutions européennes les plus solides et cohérentes, un pilier de la stabilité de la zone euro.

- La BCE ne peut poursuivre des politiques efficaces en phase avec les objectifs de stabilité des prix et de stabilité financière que si tous les gouvernements mènent des politiques budgétaires rigoureuses. Cela implique une conscience commune sur les risques liés à la dette publique élevée ou en augmentation. D'un point de vue pratique, le pacte budgétaire (Fiscal Compact) doit être strictement appliqué dans tous les pays de la zone euro.

- La banque centrale peut renflouer un gouvernement en difficulté dans des moments exceptionnels. Cet engagement vise principalement à garder la prime de risque d’illiquidité à un niveau faible.

- La BCE ne peut mener des politiques efficaces en phase avec les objectifs de stabilité des prix et de stabilité financière que si le secteur bancaire est suffisamment solide pour faire face à une crise importante. Cette solidité peut être nourrie par une plus grande concurrence du marché bancaire au sein d'une véritable union bancaire européenne, avec des règles prudentielles plus strictes, et un mécanisme capable d’éliminer les banques inefficaces qui ne devraient plus bénéficier de la protection de l'Etat.

- Si l'union bancaire est établie et fonctionne correctement, la banque centrale peut également fournir un soutien temporaire à une institution financière illiquide mais solvable.

- La BCE devrait retrouver le processus de fonctionnement normal de la politique monétaire, basé sur la gestion du taux d'intérêt à court terme, aussi vite que possible. Très probablement au moins deux années supplémentaires seront nécessaires avant que cet objectif ne soit envisageable.

- Beaucoup de mesures non-conventionnelles de la BCE (achat d’actifs, LTRO) n’ont pu être adoptées que parce que l'inflation était extrêmement faible voire négative. Il faut être conscient du fait que dans un contexte d'inflation élevée, la capacité de la banque centrale à soutenir les banques ou les gouvernements par le biais de mesures conduisant à l'augmentation de la base monétaire serait considérablement réduite.

En conclusion, la BCE a jusqu'ici passé avec succès l’épreuve du feu dans un contexte où tous les défauts de l'euro ont été révélés par une accumulation de chocs négatifs. La BCE a prouvé qu'elle pouvait assurer la stabilité des prix tout en accordant l'attention voulue à la stabilité financière et à la croissance. Probablement, la qualité la plus importante de la BCE au cours de cette période a été de faire preuve de prudence, de ne jamais prendre des décisions intempestives. Jusqu'à présent, certaines de ses mesures peuvent être critiquées pour leur inefficacité. Beaucoup étaient bonnes, et aucune n'a été nuisible. Le temps nous dira à quelle catégorie appartient le programme d'achat d'actifs de la BCE.