D'après l'article Is Bitcoin the New Digital Gold? Evidence from extreme price movements in financial markets (2018) by Gkillas Konstantinos (University of Patras) and François Longin (ESSEC Business School)

L’or : une valeur refuge face à la volatilité des prix

Les périodes de très forte volatilité sur les marchés financiers sont toujours cauchemardesques pour les investisseurs, provoquant même parfois des faillites à cause de l’importance des montants en jeu. Lorsqu’elles surviennent, les investisseurs, les gestionnaires d’actifs et les conseillers financiers se rattachent à leur outil essentiel : la diversification des portefeuilles afin de pouvoir piloter finement le niveau de risque de leurs positions de marché. Pour réduire le risque de portefeuille, la stratégie la plus répandue est d'acquérir des actifs moins risqués. A cet égard, l’actif le plus connu est l’or. Depuis longtemps, le métal jaune est considéré comme un investissement sûr permettant la diversification et la couverture du portefeuille face aux risques liés à la volatilité des prix. Ceci est dû au fait que l’or est considéré comme une valeur refuge. Il est extrêmement liquide, universel, accepté internationalement dans toutes les transactions et permet donc de diversifier les portefeuilles d’actifs classiques. De plus, l’or a su confirmer son rôle de valeur refuge lors des crises, même lorsque les systèmes bancaire et monétaire menaçaient de s’effondrer.

L’explosion du Bitcoin

L’arrivée du Bitcoin est assez récente (2008) (1). Dix ans après son article fondateur, le Bitcoin continue d’étendre sa domination sur le monde financier. Il s’agit d’un protocole de communication en ligne qui utilise une monnaie virtuelle et permet les paiements en ligne. Cette cryptomonnaie gagne depuis quelques temps en popularité, à la fois chez les investisseurs privés et institutionnels. Le Bitcoin s’est imposé par son caractère innovant. Malgré le fait que ce ne soit pas la seule cryptomonnaie disponible sur le marché, le Bitcoin est la plus importante en matière de capitalisation et surtout la plus connue auprès du grand public. De plus, le Bitcoin a réussi à attirer l’attention des chercheurs et des praticiens de plusieurs domaines, allant des statistiques à la gestion des risques ou la gestion d’actifs.

En cas d’événements extrêmes

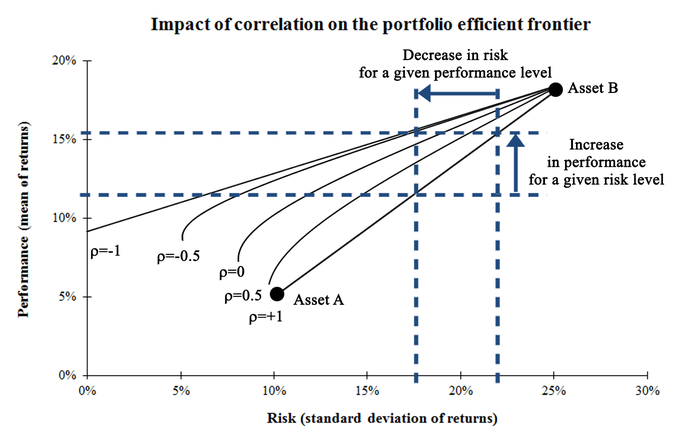

Mais le Bitcoin représente-t-il une opportunité de diversification lors des périodes d’extrême volatilité, notamment pendant les krachs boursiers ? En finance, on modélise la rentabilité d’un actif à l’aide de deux paramètres : sa rentabilité espérée et sa volatilité (souvent mesurée par l’écart-type). La corrélation entre deux rentabilités sert aussi de base à la construction du portefeuille. Une corrélation est une mesure statistique de la façon dont évolue une variable par rapport à une autre - les variables étant les rentabilités d’actifs financiers dans nos travaux. Elle se mesure sur une échelle allant de -1 à +1. Une corrélation de 1 indique une relation linéaire parfaite entre les deux rentabilités ; elles évoluent toujours dans la même direction. 0 indique qu’il n’y a aucune relation (linéaire) entre les deux rentabilités ; elles évoluent dans un sens ou dans l’autre : lorsque la rentabilité d’un actif augmente, la rentabilité d’un autre actif peut augmenter ou diminuer et inversement. Une corrélation égale à -1 indique une relation linéaire inverse entre les deux rentabilités ; elles évoluent en permanence dans des directions opposées.

Comme illustré dans le graphique ci-dessous, plus la corrélation est faible entre les actifs, plus la performance du portefeuille est élevée à un niveau de risque donné, et plus le niveau de risque du portefeuille est faible, à un niveau de performance donné. En d’autres termes, lorsque la corrélation entre les deux actifs diminue, l’intérêt de la diversification augmente. La corrélation est l’élément au cœur de la diversification des portefeuilles financiers.

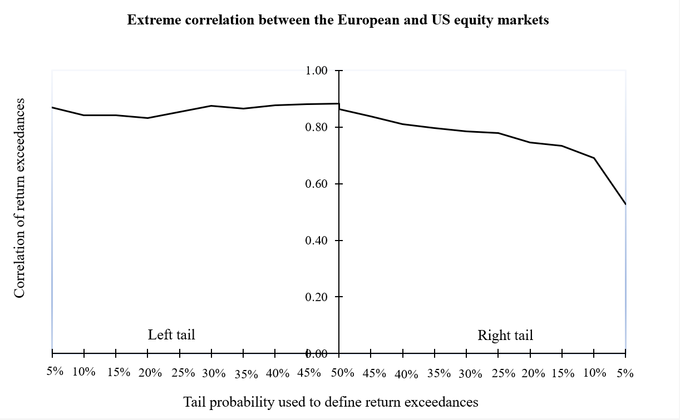

Un des enjeux importants de la gestion d’actifs et de savoir comment couvrir ses portefeuilles en période de tumultes sur les marchés. Nous avons analysé la structure de dépendance des queues de distribution des marchés boursiers internationaux en Europe et aux Etats-Unis, vis-à-vis du Bitcoin et de l’or à l’aide de comparaison directe par paire. Pour le marché des actions en Europe (EU), nous nous sommes appuyés sur l’indice STOXX Europe 600 (2), et pour le marché aux Etats-Unis (US) sur le S&P 500 (3). Les deux indices rassemblent les actions les plus échangées et les plus liquides des plus grandes capitalisations boursières dans leur marché respectif.

Première étape : les marchés de capitaux

Plusieurs études empiriques (4) ont montré que les corrélations extrêmes (c’est-à-dire la corrélation des rentabilités extrêmes) augmentent lors des krachs boursiers, et diminuent lorsque le marché est en plein boom. Cela signifie que la corrélation n’est pas liée à la volatilité du marché à proprement parler, mais à la tendance du marché. La corrélation augmente en cas de bear market (marché baissier) et diminuent en cas de bull market (marché haussier).

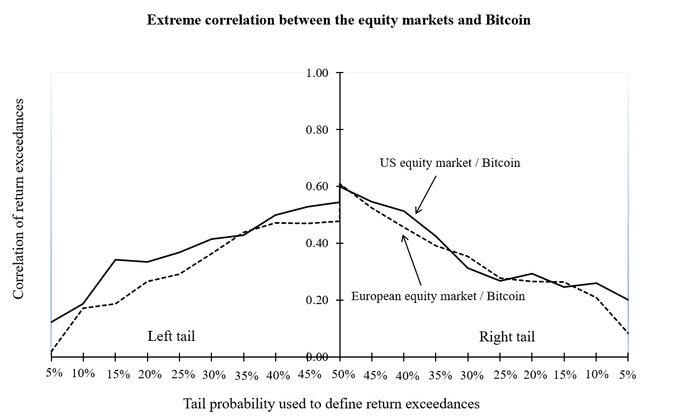

Seconde étape : les marchés de capitaux et le Bitcoin

On passe ensuite à l’association entre chaque marché de capitaux et le Bitcoin. L’objectif de cette seconde étape est de voir s’il existe un intérêt à utiliser le Bitcoin comme source de diversification lors des périodes extrêmement volatiles. Cet intérêt pour les investisseurs peut intervenir lors des cas d’extrême corrélation pendant les krachs.

Cette corrélation extrême entre les marchés de capitaux et le Bitcoin diminue. Ainsi, le Bitcoin peut fournir aux investisseurs une source de diversification importante.

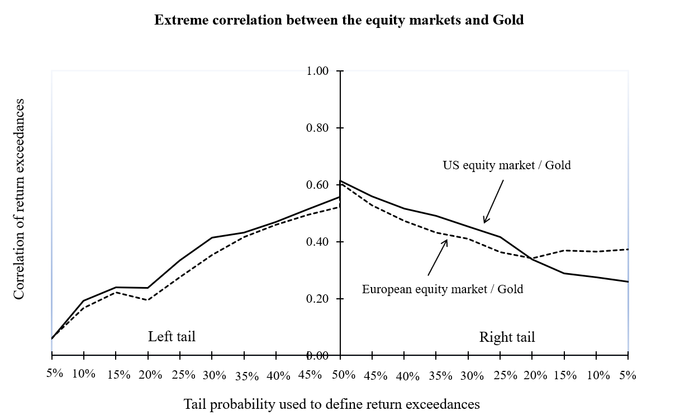

Troisième étape : les marchés de capitaux et l’or

A cette étape, nous combinons chaque marché de capitaux avec l’or. L’objectif est de corroborer l’idée que l’or représente une valeur refuge lors des périodes extrêmement volatiles, en particulier pendant les krachs boursiers. Comme anticipé, la corrélation extrême entre les marchés de capitaux et l’or diminue.

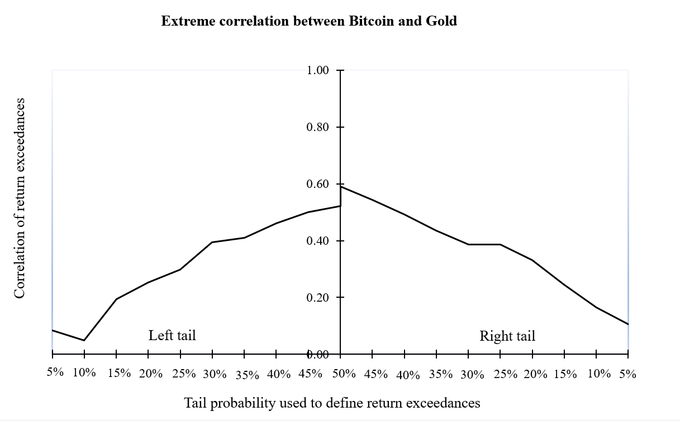

Quatrième étape : le Bitcoin et l’or

Enfin, nous considérons une position uniquement avec du Bitcoin et de l’or. L’objectif est de prouver que les deux actifs peuvent indifféremment représenter une valeur refuge lors des périodes de volatilité extrême. L’utilisation concomitante des deux actifs au sein du même portefeuille peut se faire s’il y a une corrélation décroissante dans les queues gauches de distribution (correspondant aux événements extrêmes négatifs). La corrélation extrême entre le Bitcoin et l’or est décroissante.

Ce résultat indique que les deux actifs peuvent être utilisés ensemble lors des périodes de trouble sur les marchés financiers pour se protéger contre les krachs.

Bitcoin : le nouvel or digital

Le Bitcoin peut être considéré comme le nouvel or digital car il démontre une faible corrélation pendant les périodes d’extrême volatilité, notamment lors des krachs boursiers. En revanche, l’or demeure un actif essentiel pour la gestion de risque de portefeuille. Les deux actifs, or et Bitcoin peuvent être utilisés ensemble (dans le même portefeuille, au même moment) pour permettre sa diversification

−−−

(1) Nakamoto S. (2008) “Bitcoin: A Peer-to-Peer Electronic Cash System”, Working Paper

(2) The STOXX Europe 600, also called STOXX 600, SXXP, is a stock index of European stocks designed by STOXX Ltd. This index has a fixed number of 600 components representing large, mid and small capitalization companies among 17 European countries, covering approximately 90% of the free-float market capitalization of the European stock market (not limited to the Eurozone)

(3) The Standard & Poor's 500, often abbreviated as the S&P 500, or just the S&P, is an American stock market index based on the market capitalizations of 500 large companies having common stock listed on the New York Stock Exchange or Nasdaq Stock Market. It is one of the most commonly followed equity indices, and many consider it one of the best representations of the U.S. stock market

(4) Longin F. et B. Solnik (2001) “Extreme correlation of international equity markets”, Journal of Finance, N°56, pp 651-678